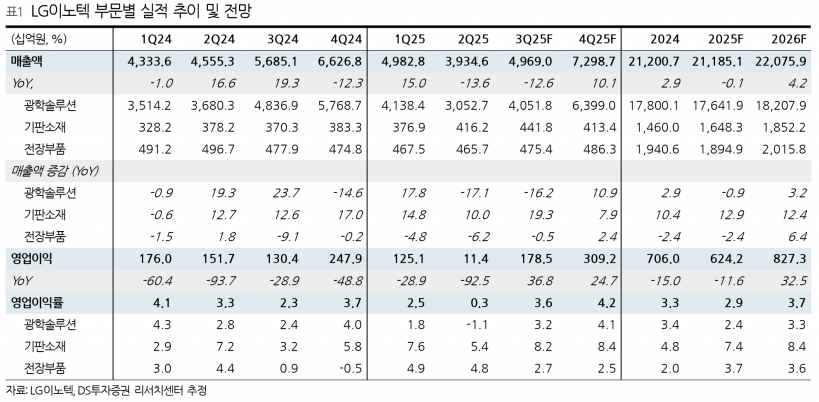

- 3분기 매출 5조 원, 영업이익 1,785억 원으로 컨센서스 상회 예상

- 신규 모델 초기 판매 호조, 중국·인도 시장 수요 강세

- 2026년 광학솔루션 사업부문 실적 반등 전망

- FC-BGA 사업 적자 폭 감소 기대

- 목표주가 240,000원, 투자의견 ‘매수’ 유지

특히 신모델은 화소 수 상향에 따른 전작과 유사한 수준의 Blended ASP와 고객사 내 점유율을 유지할 것으로 예상된다.

9월 출시된 신규 모델의 사전예약을 포함한 초기 판매량이 양호하다는 소식이 이어지면서 수요 우려가 해소되고 있다. 중국과 인도 시장에서 예상보다 강한 수요가 관측되며, 공급업체들에게 일반 모델 중심의 생산 확대 지시가 내려지는 등 긍정적인 흐름이 감지된다.

광학솔루션 사업부문의 2026년 실적은 내년 출시될 신모델에서 가변 조리개 채택 등 카메라 모듈의 스펙 상향과 베트남 생산법인 신규 공장 본격 가동에 힘입어 반등할 것으로 기대된다. 또한 전략 고객사의 인도 생산 비중 확대 기조에 따라 고객사 내 점유율 반등도 전망된다.

FC-BGA 사업은 고객사 확대가 순차적으로 이루어지고 있으며, 적자 폭도 감소할 것으로 보인다. DS투자증권은 실적과 주가 모두 하방이 제한적이라고 판단하며, 2026년 실적 반등을 반영해 목표주가를 240,000원으로 상향 조정하고 투자의견 ‘매수’를 유지했다.

한편, LG이노텍은 역사적 밴드 하단 수준의 주가 레벨에서 주가 반등의 모멘텀이 충분하며, 휴머노이드 등 물리 적용처에서 존재감이 커지는 점도 긍정적이다. DS투자증권은 “신모델 수요 반등과 신규 생산시설 가동이 실적 개선의 핵심 요인으로 작용할 것”이라고 분석했다.

주지숙 데이터투자 기자 pr@datatooza.com