- 2025년 2분기 매출액 1,330억원, 1분기 대비 2배 이상 증가 전망

- 전장 부품 수주 1.4조원, 연간 매출 250억원에서 2028년 1,801억원까지 확대 기대

- 하노이 생산법인, 모바일에서 전장 부품으로 사업 구조 전환 가속화

- 안정적 성장 궤도 진입 및 저평가 매력 부각

- 목표주가 20,000원, 투자의견 ‘매수’ 유지

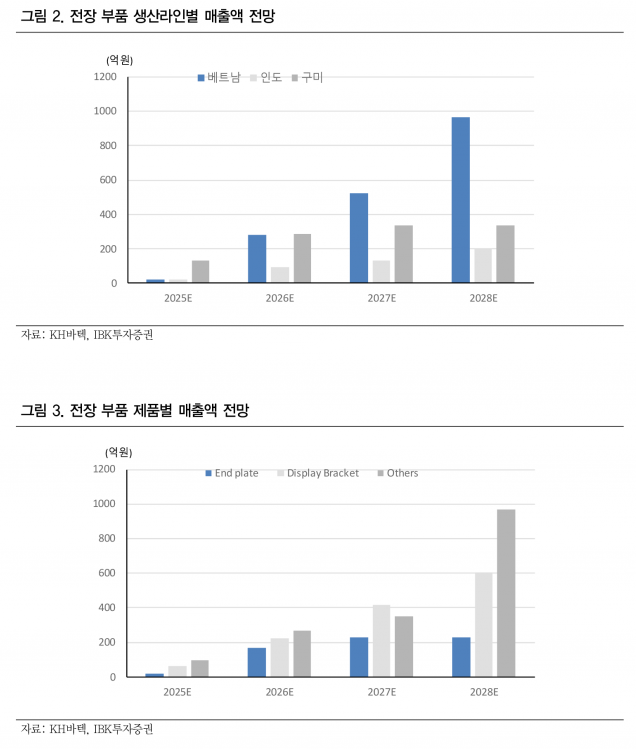

특히 KH바텍은 전장 부품을 새로운 성장 동력으로 삼아 실적 개선을 주도할 것으로 기대된다. 2025년 1분기 기준 확보한 전장 부품 수주 금액은 1.4조원에 달하며, 연간 1,000억원 수준의 매출 발생이 예상된다. 전장 부품 매출은 2025년 250억원에서 2026년 667억원, 2027년 989억원, 2028년 1,801억원으로 가파른 성장세를 보일 전망이다.

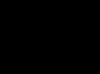

하노이 생산법인에서는 기존 모바일 중심의 IDC, Hinge, AI 부품 매출이 전체의 90%를 차지하고 있으나, 전장 부품 비중은 2025년 약 6%에서 2027년 20%, 2028년 40% 이상으로 확대될 것으로 기대된다. 전장 부품은 End Plate, Display Bracket, Rollable Cock fit Hinge 등으로 구성되며, 국내외 고객사에 공급되고 있다. End Plate는 전기차 배터리 모듈용 부품으로 2025년 4분기 매출 발생이 예상되며, Display Bracket은 2026년부터 본격 매출화가 기대된다. Rollable Cock fit Hinge는 2027년부터 연간 200~300억원 매출이 전망된다.

이외에도 하노이 법인에서는 ATM 단말기 생산이 진행 중이며, 이는 기존 사업과는 다르지만 안정적인 매출과 이익을 창출하는 캐시카우 역할을 하고 있다.

IBK투자증권은 KH바텍에 대해 2025년 폴더블 스마트폰 사양 개선으로 ASP 상승과 Hinge, IDC, 전장 부품 매출 증가가 실적 안정과 성장 궤도 진입을 견인할 것으로 판단했다. 전장 부품은 플랫폼 비즈니스로서 안정적이고 꾸준한 성장이 가능해 충분한 새로운 성장 동력으로 평가된다. 또한 현재 주가는 PBR 0.8배 수준으로 저평가되어 있다고 분석했다.

이에 따라 목표주가는 20,000원으로 유지하며, 투자의견은 ‘매수’를 제시했다. KH바텍은 2025년 BPS 12,023원에 1.67배를 적용한 가치 평가를 기반으로 장기 성장 전망이 유효하고, 성장 동력 추가 확보 시 밸류에이션과 이익 개선이 동반될 것으로 기대된다.

주지숙 데이터투자 기자 pr@datatooza.com