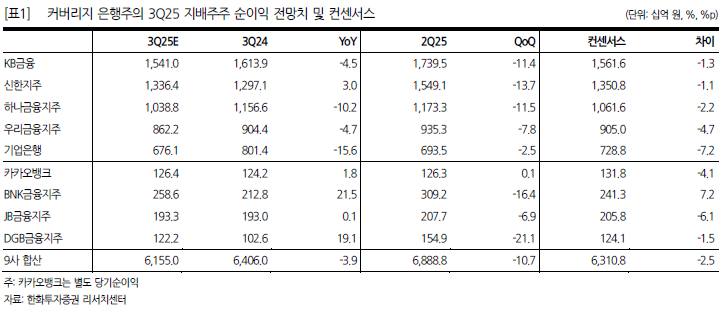

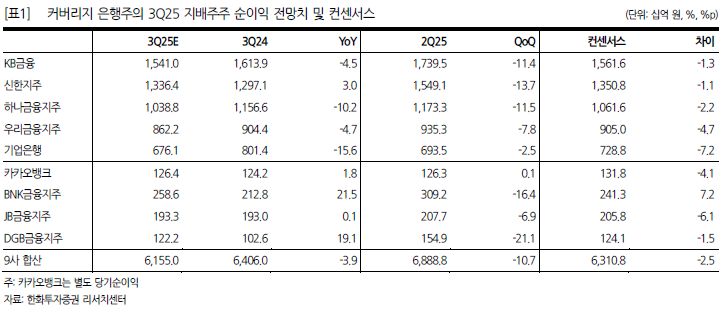

- 한화투자증권, 커버리지 9개사 3Q 지배순익 6조1553억원 전망

분기별 원화대출 성장률은 대부분 은행에서 1% 내외로 나타날 전망이다. KB, 신한, BNK, iM금융의 계열 은행들은 연간 YTD 대출 성장률이 2%대로 평년보다 낮아지고, 하나, JB금융의 계열 은행들과 카카오뱅크, 기업은행이 4~5%대로 비교적 높은 성장을 보일 것으로 추정된다. 분기 NIM은 BNK와 JB, 카카오뱅크에서 4~7bp 하락하고, 그 외는 모두 전분기와 유사하거나 소폭 상승해 수익성을 방어할 것으로 기대된다.

비이자이익에서는 전반적인 유가증권 손익의 호조와 계열 증권사의 수수료 증가가 여전히 이어질 것으로 가정했다. 환 민감도가 높은 하나금융, 우리금융, 기업은행에는 환 차손을 300~500억원 수준 반영했다. 판관비에서는 신한카드의 희망퇴직 비용 외의 비경상 요인은 없고, 대손비용률(CCR)은 경상 비용률이 전분기보다 2~4bp 상승할 것으로 가정하였다.

전분기와 비교하면 주로 환 차익이 환 차손으로 전환된 데 따라 9사 합산 영업이익이 2% QoQ 감소하고, 부동산 매각익 및 지분법 손익의 소멸을 가정한 데 따라 순이익이 11% QoQ 감소할 것으로 추정된다. 개별 은행별로 3Q25 지배주주 순이익은 KB금융 1조5410억원(-4.5% YoY), 신한지주 1조3364억원(+3% YoY), 하나금융지주 1조388억원(-10.2% YoY), 우리금융지주 8622억원(-4.7% YoY)을 기록할 전망이다.

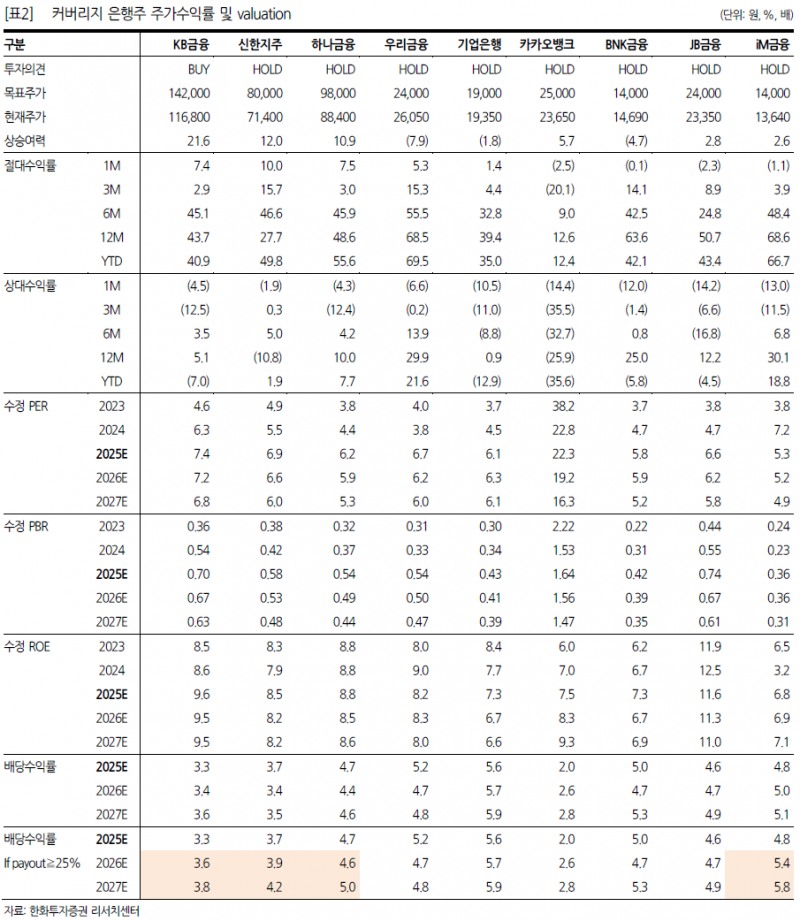

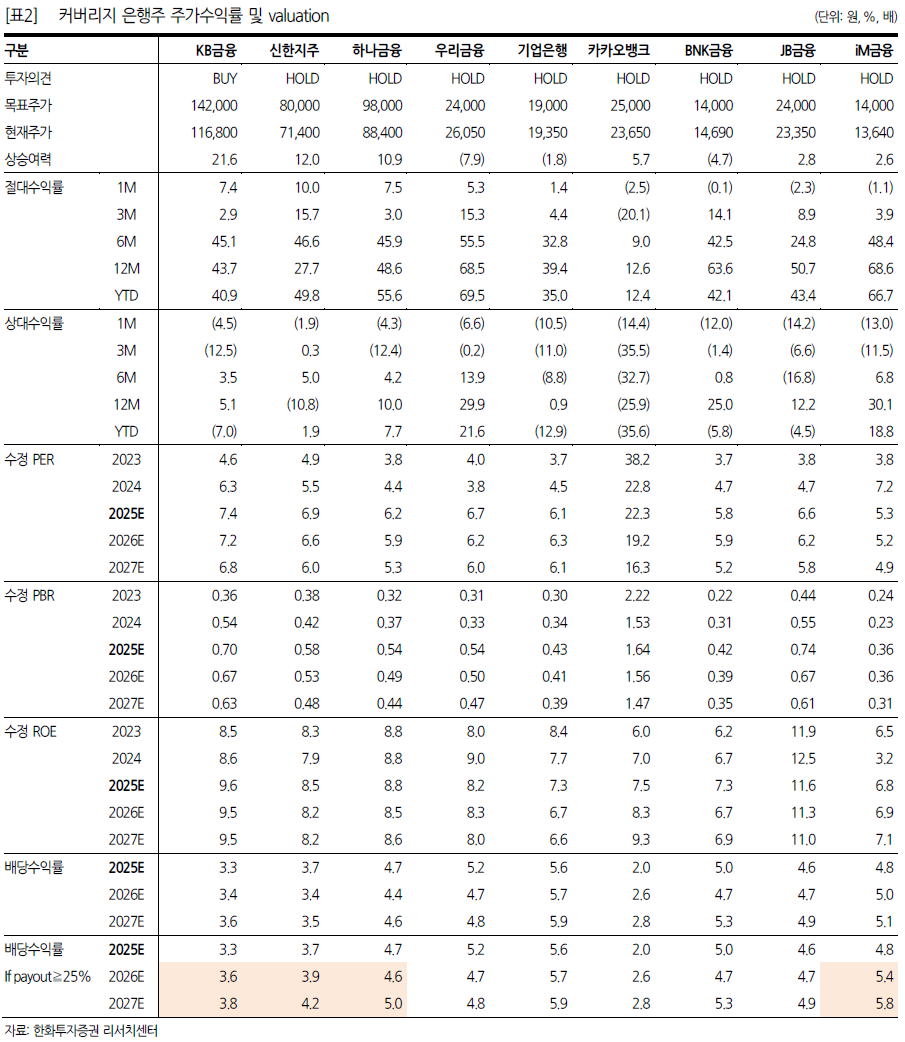

최근 3개월 간 주요 은행주는 평균 5% 상승하며 KOSPI를 10%p 하회했다. 김도하 연구원은 "우량하고 안정성 높은 현금흐름 자산으로써의 이점이 여전히 유효하나, 단기적으로 capital gain 측면의 기대 요인은 부재한 상황"이라고 분석했다. 만일 배당소득 분리과세의 요건이 지난 7월 발표된 세제개편안대로 유지된다면, KB, 신한, 하나, iM금융은 기존의 룰보다 배당금액을 상향할 필요가 있다고 덧붙였다.

한편 우리금융지주는 3분기 배당기준일이 경과했고, 2026년부터 수취하는 배당금은 약 3년 간 비과세로 수령할 수 있어 차별적인 배당 매력이 본격화되는 구간으로 평가된다. 김 연구원은 "다가올 배당금부터 약 3년 간 비과세 수취가 가능한 우리금융지주가 있다. 실리적인 매력이 확대되는 구간"이라고 강조했다.

주지숙 데이터투자 기자 pr@datatooza.com