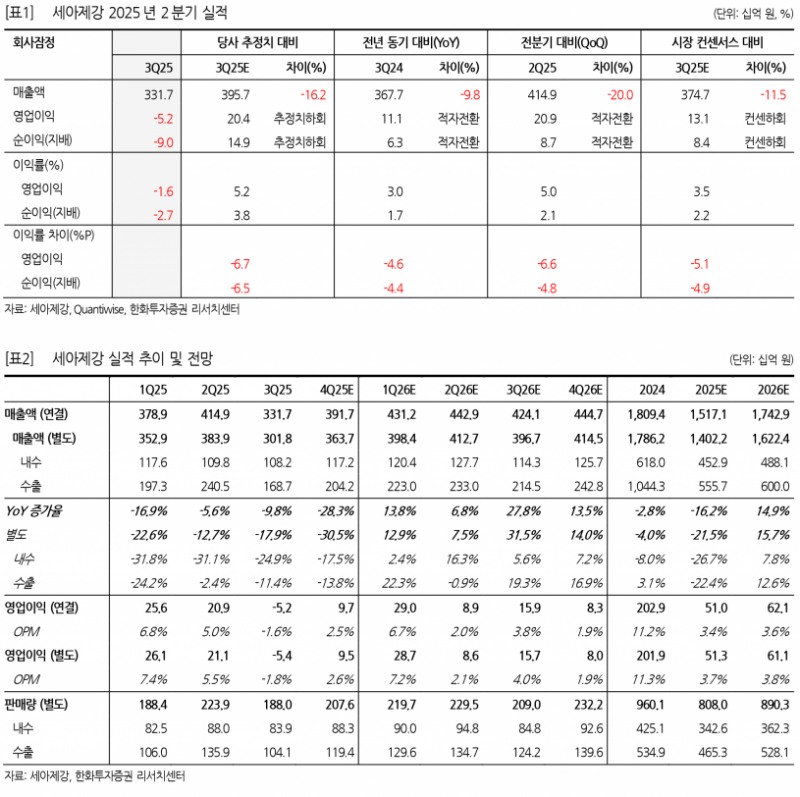

- 3분기 영업손실 54억·4분기 흑자 전환 전망·해상풍력·LNG 성장 기대

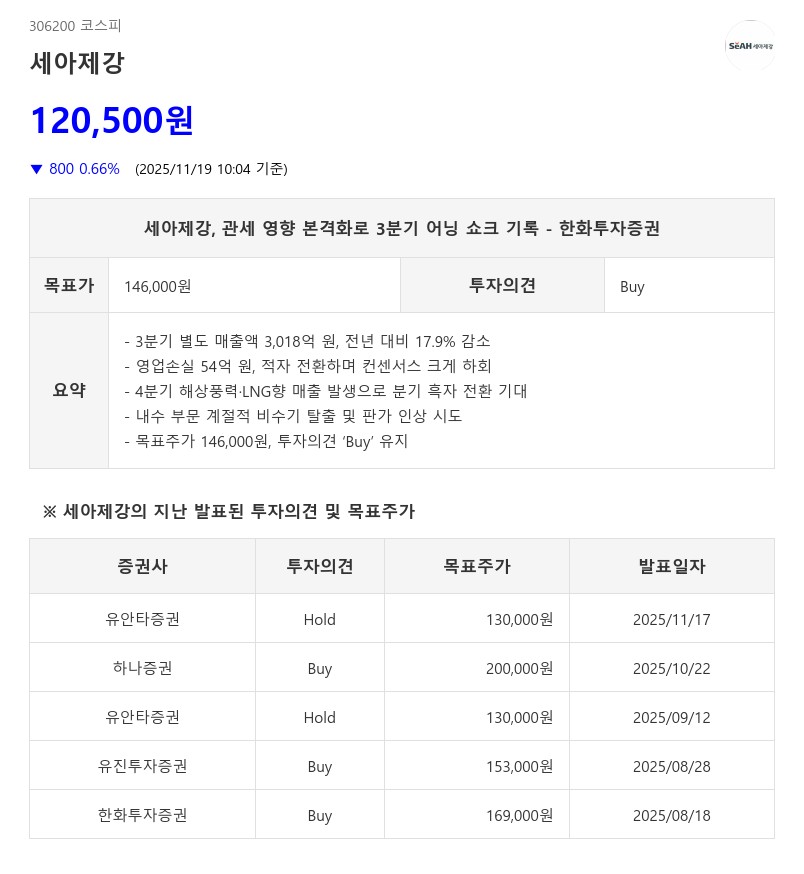

- 한화투자증권: 목표주가 146,000원, 투자의견 ‘Buy’ 유지

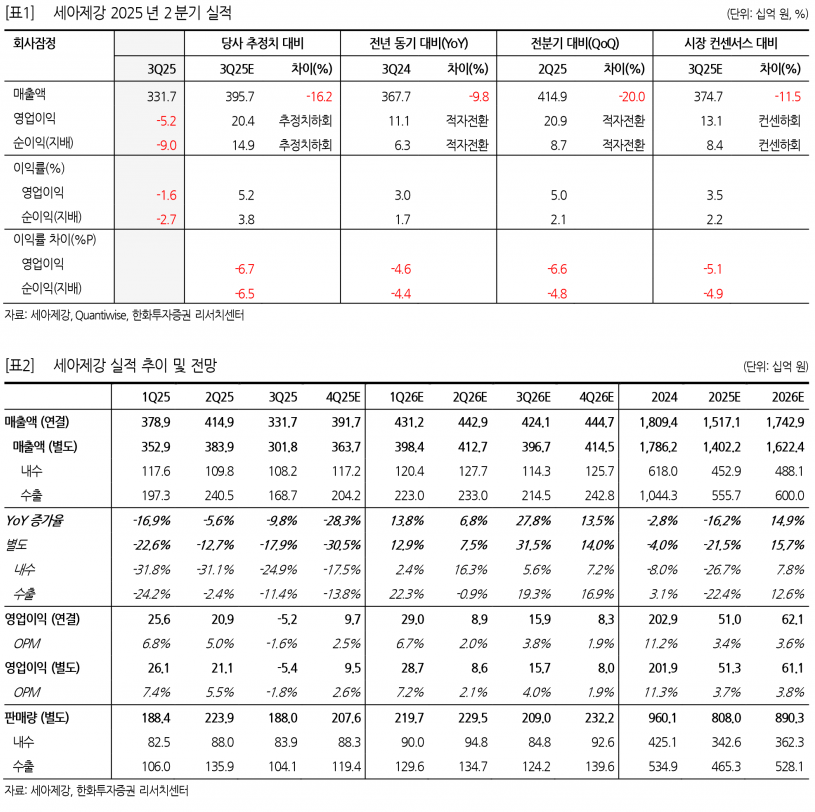

한화투자증권은 4분기 별도 영업이익이 95억 원으로 분기 흑자 전환할 것으로 전망했다. 3분기에 집중됐던 일회성 비용이 제거되고, 해상풍력(OF) 및 LNG향 신규 프로젝트 매출이 발생해 영업이익에 기여할 것으로 기대된다. 내수 부문도 계절적 비수기 탈출에 따른 판매량 증가와 판가 인상 시도로 3분기 대비 매출 및 수익성이 모두 개선될 전망이다.

다만, 향후 미국 관세 영향으로 기존 이익 수준 회복은 불투명하며, 2026년 내수 부문은 건설 경기 바닥 후 점진적 회복이 예상된다. 미국향 수출은 저유가와 관세 부담이 지속되겠지만, 해상풍력과 LNG 부문의 성장으로 일부 상쇄될 것으로 보인다. 세아제강은 해상풍력 핀파일·자켓 일관 생산 체계와 24인치 STS 조관라인 등 중장기 성장 기반 설비 투자를 통해 중장기 실적 회복과 밸류에이션 하방을 지지하는 요인을 마련했다.

한화투자증권 권지우 연구원은 “4분기 실적 반등은 유효하나, 50% 관세 하에서 OCTG 수익성 추가 악화 여부와 해상풍력·LNG 부문에서 유의미한 수주 가시화 여부를 점검할 필요가 있다”며, “미국 관세 영향으로 인한 실적 추정치 하향을 반영해 목표주가를 146,000원으로 하향 조정했으나, 투자의견 ‘Buy’는 유지한다”고 밝혔다.

주지숙 데이터투자 기자 pr@datatooza.com