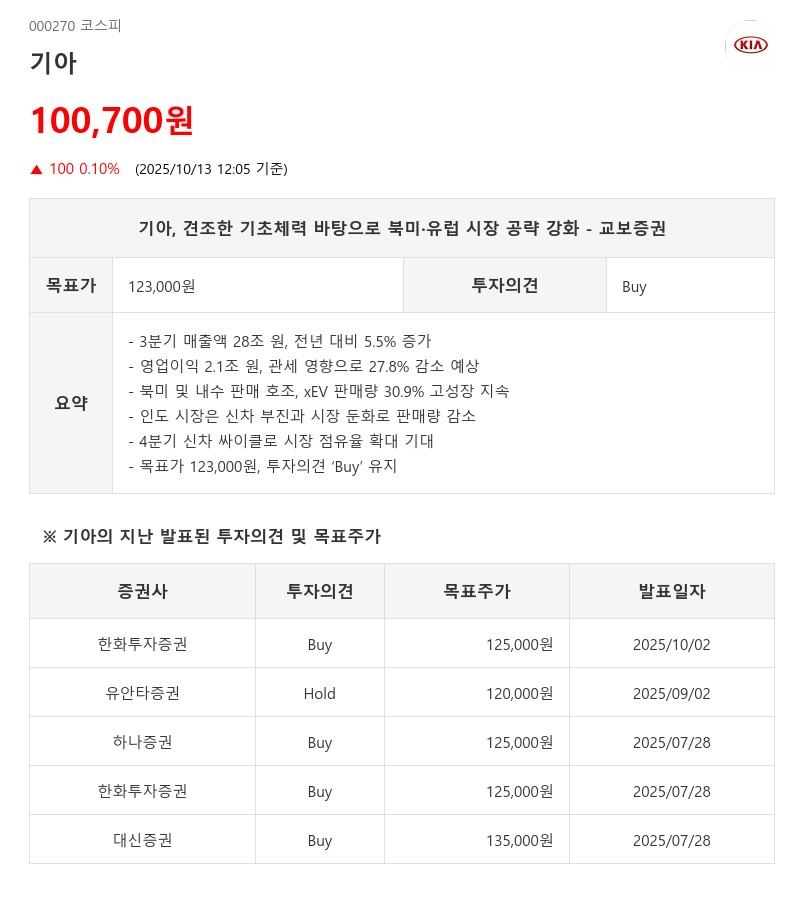

- 교보증권, 목표가 123,000원, 투자의견 ‘Buy’ 유지

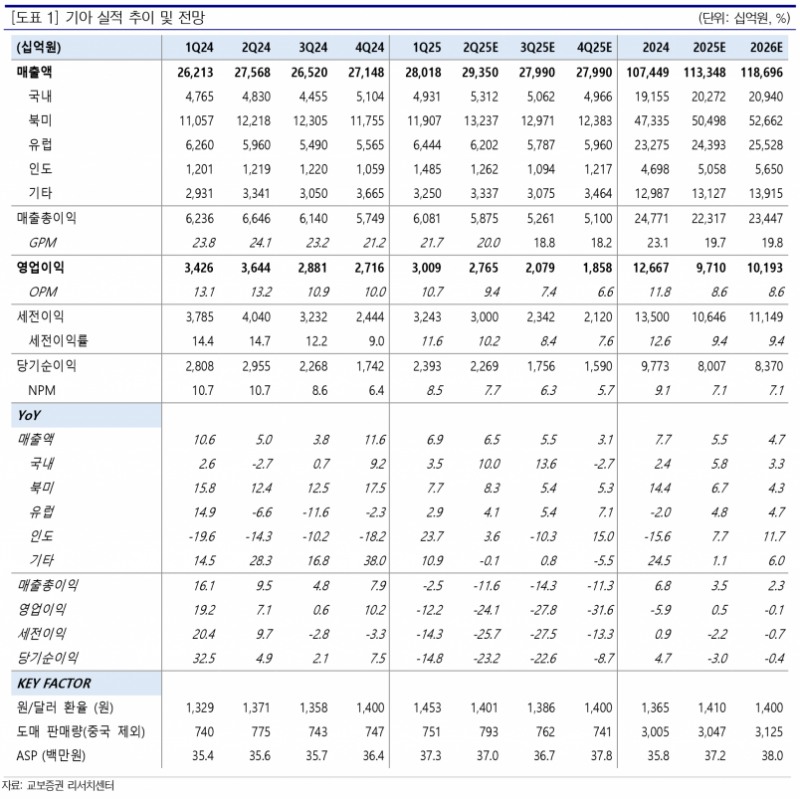

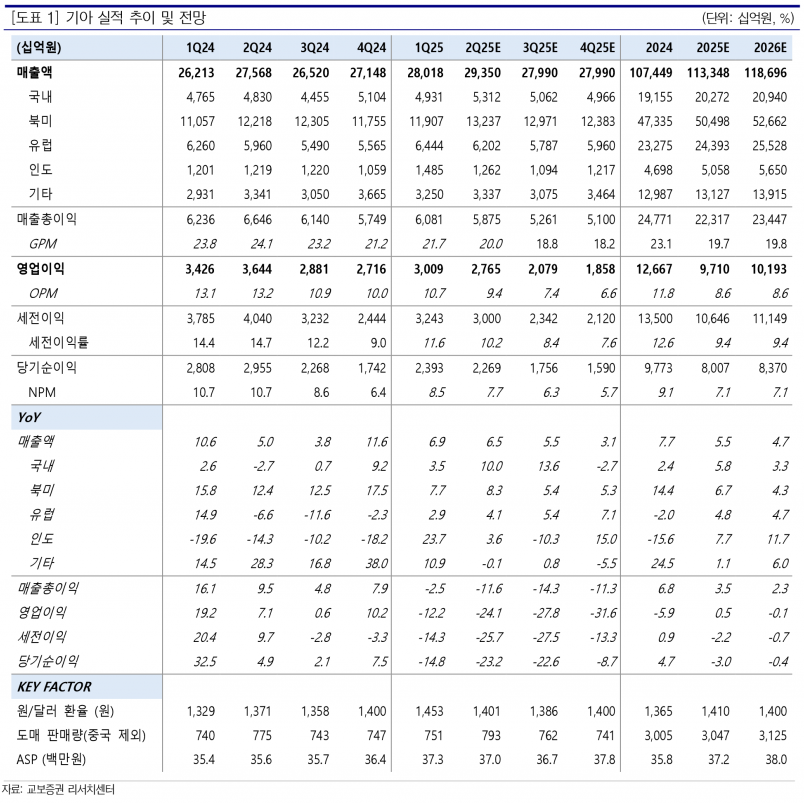

- 3분기 영업이익 27.8% 감소, 내수·북미는 선방했지만 인도 부진…전기차는 성장

판매량 측면에서는 도매 판매량이 78.5만 대로 2.8% 증가했으며, 내수 시장에서는 영업일수 증가에 힘입어 10.3%의 판매량 증가가 나타났다. 북미 지역 판매도 2.3% 증가하며 견조한 흐름을 보이고 있다. 특히 xEV(전기차 포함) 소매 판매량은 20.3만 대로 전년 대비 30.9%의 고성장을 이어가고 있다. EV3는 유럽 내 2025년 YTD BEV 판매량 7위에 올랐으며, EV4는 9월부터 본격 판매에 들어갔다.

반면 인도 시장에서는 신차 모델 Syros의 부진과 신차 시장 둔화 영향으로 판매량이 6.4만 대에 그쳐 전년 대비 3.5% 감소했다. 이는 가이던스 대비 아쉬운 실적이다.

수익성은 관세 부과와 주요 시장에서 경쟁 강도가 심화되면서 하락할 것으로 전망된다. 8월부터는 EV 보조금 종료에 따른 인센티브 상승도 관측되고 있다. 유럽 시장에서는 신규 EV 출시가 있었으나 경쟁 심화로 인센티브가 상승한 것으로 추정된다.

기아는 공격적인 가격 정책과 견고한 기초체력을 바탕으로 경쟁이 치열한 시장 환경에서도 생존력을 유지하고 있다. 4분기에는 Stonic, K4, Sportage F/L 등 신차 투입으로 유럽 시장에서 판매량 확대가 기대된다. 또한, 2026년 상반기에는 EV2 모델 출시와 미국 시장에서 볼륨 차종의 HEV 모델 출시가 예정되어 있어 시장 성장에 따른 수혜가 예상된다.

교보증권은 기아의 2025년 매출액을 113조 3,480억 원, 영업이익은 9조 7,100억 원으로 전망하며, 목표주가 123,000원을 유지하고 투자의견 ‘Buy’를 제시했다. 배당수익률은 현재 주가 기준 6.5% 수준이며, 연말까지 7,000억 원 규모의 자사주 매입도 고려되고 있다. 주요 시장에서의 시장 점유율 확대 여부가 향후 주가 상승의 핵심 변수로 꼽힌다.

주지숙 데이터투자 기자 pr@datatooza.com