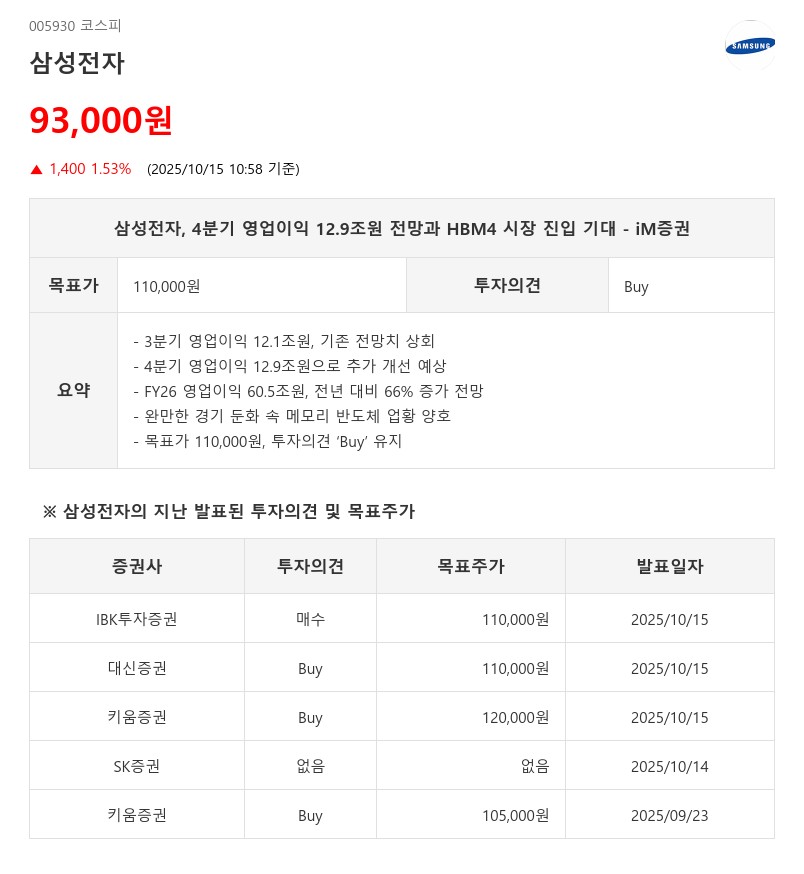

- iM증권, 목표가 110,000원, 투자의견 ‘Buy’ 유지

- HBM 3E 인증 통과·HBM4 시장 진입 대기…AI 칩셋 수요 급증 수혜

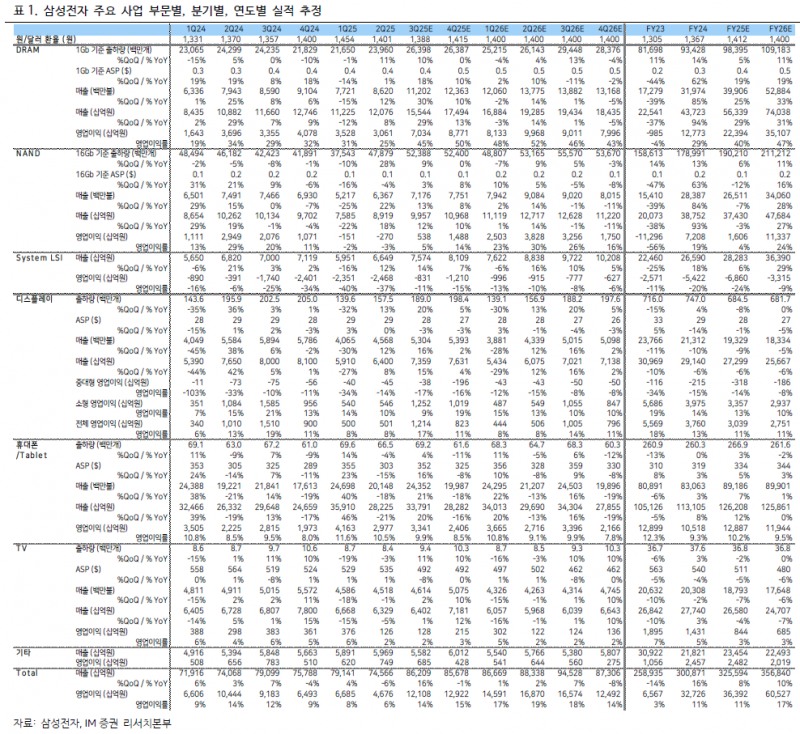

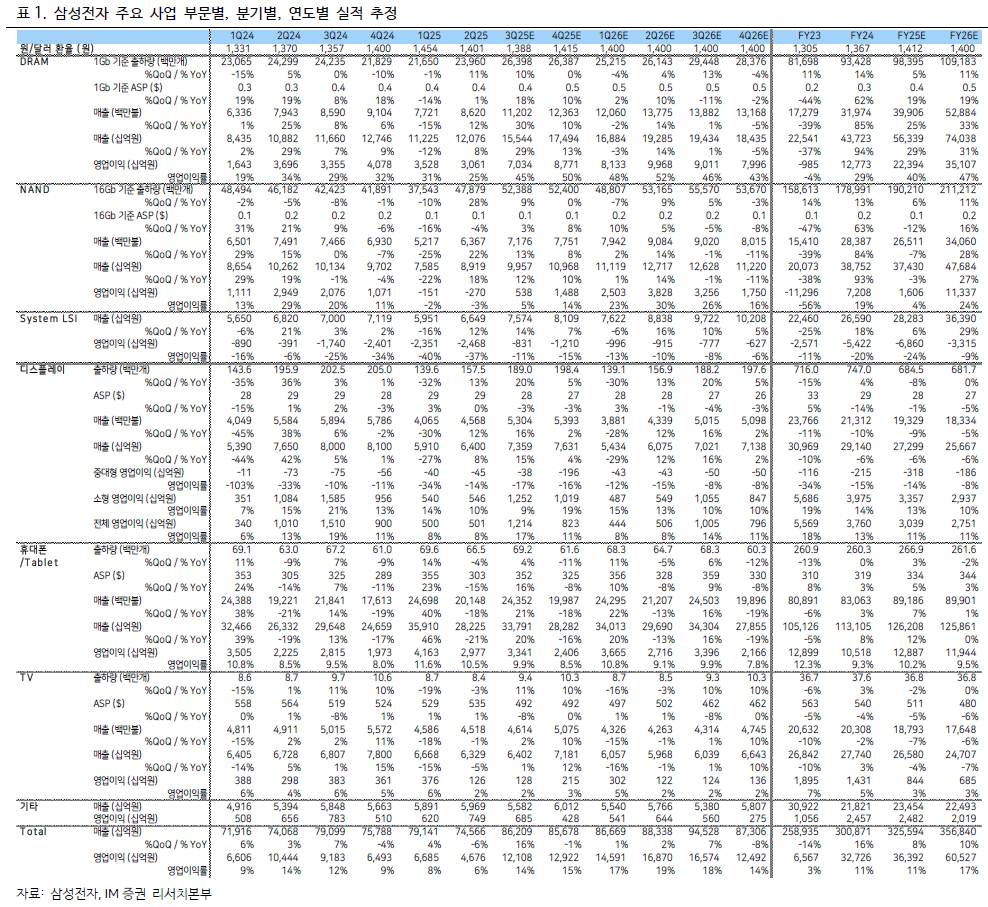

4분기 영업이익은 12.9조원으로 추가 개선될 전망이다. Nvidia향 HBM 3E 12단 인증 통과에 따라 HBM 판매량은 30% 수준의 증가율을 보일 것으로 예상되며, DRAM과 NAND의 ASP도 각각 10%, 8% 상승할 것으로 기대된다. 이에 따라 메모리 반도체 부문의 영업이익은 전분기 대비 35% 증가한 10.3조원에 달할 전망이다. 다만 비메모리 부문은 2나노 생산 확대에 따른 수율 저조로 실적 개선이 제한적일 것으로 보인다.

향후 HBM4 시장에 성공적으로 진입할 경우, 2026년 삼성전자 영업이익은 전년 대비 66% 증가한 60.5조원에 이를 것으로 추정된다. HBM4의 최종 인증 결과는 2026년 1분기 초에 나올 예정이며, 1C 나노 DRAM과 4 나노 Logic Die 채택으로 경쟁사 대비 성능 우위를 확보했다는 점이 긍정적이다. 다만 발열 문제의 재발 여부가 조기 성공의 관건으로 지목된다.

경기 시나리오상 완만한 둔화가 예상되는 가운데, PC와 스마트폰 출하 증가율은 각각 -1%로 소폭 감소하나 서버 출하는 4.7% 증가할 것으로 전망된다. 이에 따라 2026년 DRAM과 NAND 수요 증가율은 각각 15.2%, 14.7%로 양호한 업황이 유지될 가능성이 높다. 다만 반도체 업체들의 생산 계획 증가와 한국에 대한 상호 관세 부과 가능성은 업황에 불확실성을 더하는 요인이다.

iM증권은 삼성전자의 중간 P/B 배수가 최근 1.2배에서 역사적 평균인 1.5배로 회복될 경우, 2026년 예상 BPS를 적용해 목표주가 110,000원을 산출했다. 투자의견은 ‘Buy’를 유지하며, 견조한 메모리 반도체 실적과 HBM4 시장 진입 기대가 긍정적 투자 모멘텀으로 작용할 것으로 평가했다.

주지숙 데이터투자 기자 pr@datatooza.com