- 3분기 영업익 55% 증가·2026년 고마진 전망·목표가 2만6000원 하향

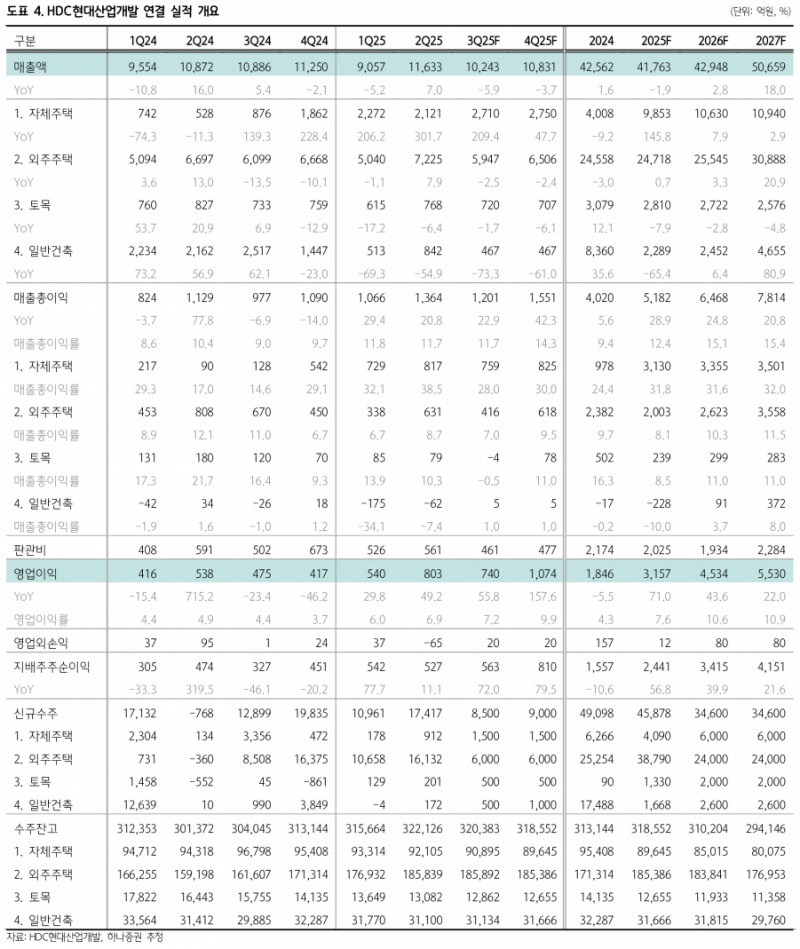

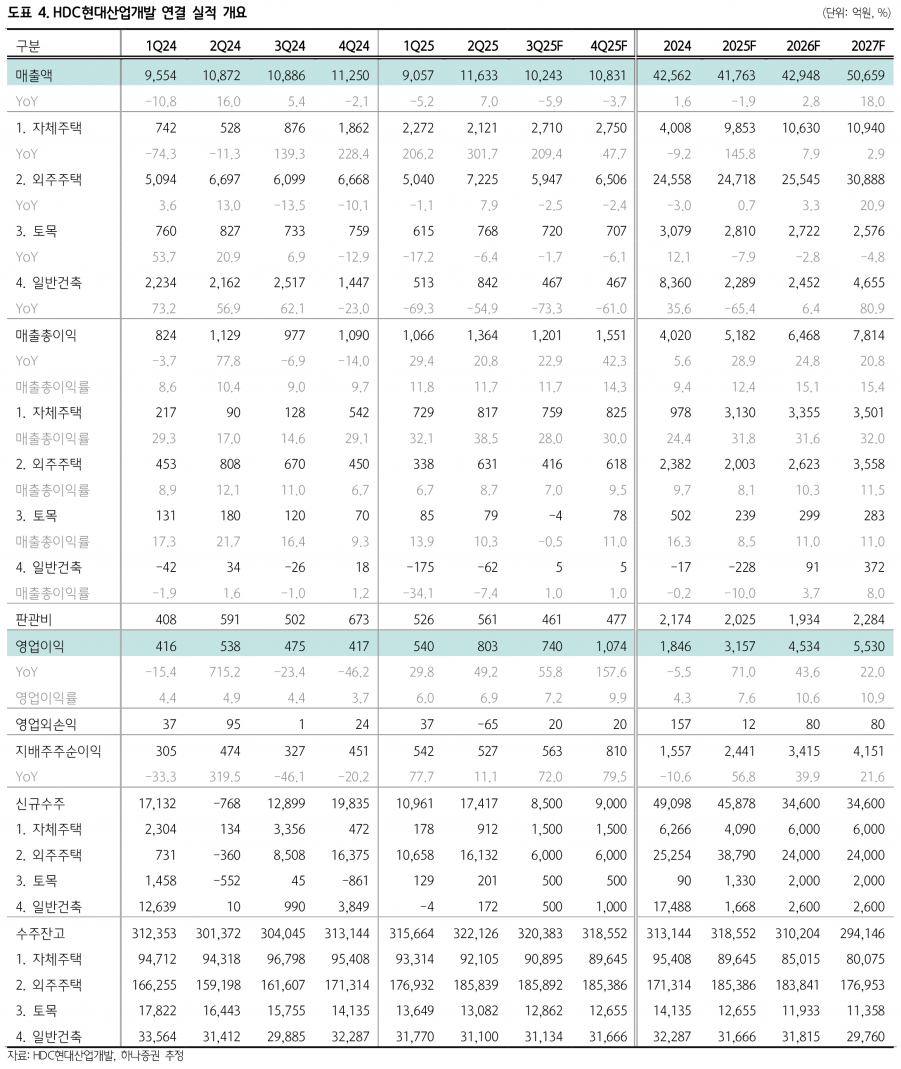

2026년에는 매출액 4.3조원(+2.8% YoY), 영업이익 4,534억원(+43.6% YoY)을 기록할 것으로 전망된다. 자체주택 부문에서는 서울 원아이파크 매출 비중 증가로 고마진이 기대되며, 외주주택 부문도 25년 4분기 원가율이 높은 현장들이 준공됨에 따라 10% 초반의 이익률을 기록할 것으로 판단된다. 또한 청주 가경 7~8단지, 복정역세권, 씨티오씨엘, 천안 등에서 착공이 예정되어 있어 분양 물량은 최소 올해 수준을 유지할 전망이다.

하나증권은 HDC현대산업개발에 대해 투자의견 ‘Buy’를 유지하며 목표주가는 기존 33,000원에서 26,000원으로 21.2% 하향 조정했다. 이는 2025년 예상 EPS에 목표 PER 7.0배를 적용한 결과다. 안전 관련 제재 수위 강화 분위기와 영업정지 발효 시기 도래(현재 행정소송 2심 진행 중)를 감안해 밸류에이션 배수를 낮춘 것이다.

한편, 2025년 3분기 분양은 0.3만 세대이며 연말까지 1.3만 세대 가이던스 달성이 가능할 것으로 예상된다. HDC현대산업개발은 자체주택, 외주주택, 토목, 일반건축 부문에서 각각 차별화된 수익성을 확보하며 안정적인 실적 성장세를 이어가고 있다.

하나증권 김승준 연구원은 “HDC현대산업개발은 3분기 실적에서 수익성 개선이 뚜렷하며, 2026년에는 고마진 자체주택 비중 확대와 안정적인 분양 물량으로 실적 성장이 기대된다. 다만 안전 관련 규제 강화와 영업정지 리스크를 반영해 목표주가를 조정했다”고 밝혔다.

주지숙 데이터투자 기자 pr@datatooza.com