- 3분기 흑자 전환·루멘텀 매출 11% 증가·하이퍼스케일 DC 수요 확대

- 하나증권: 목표가 30,000원, 투자의견 ‘Buy’ 유지

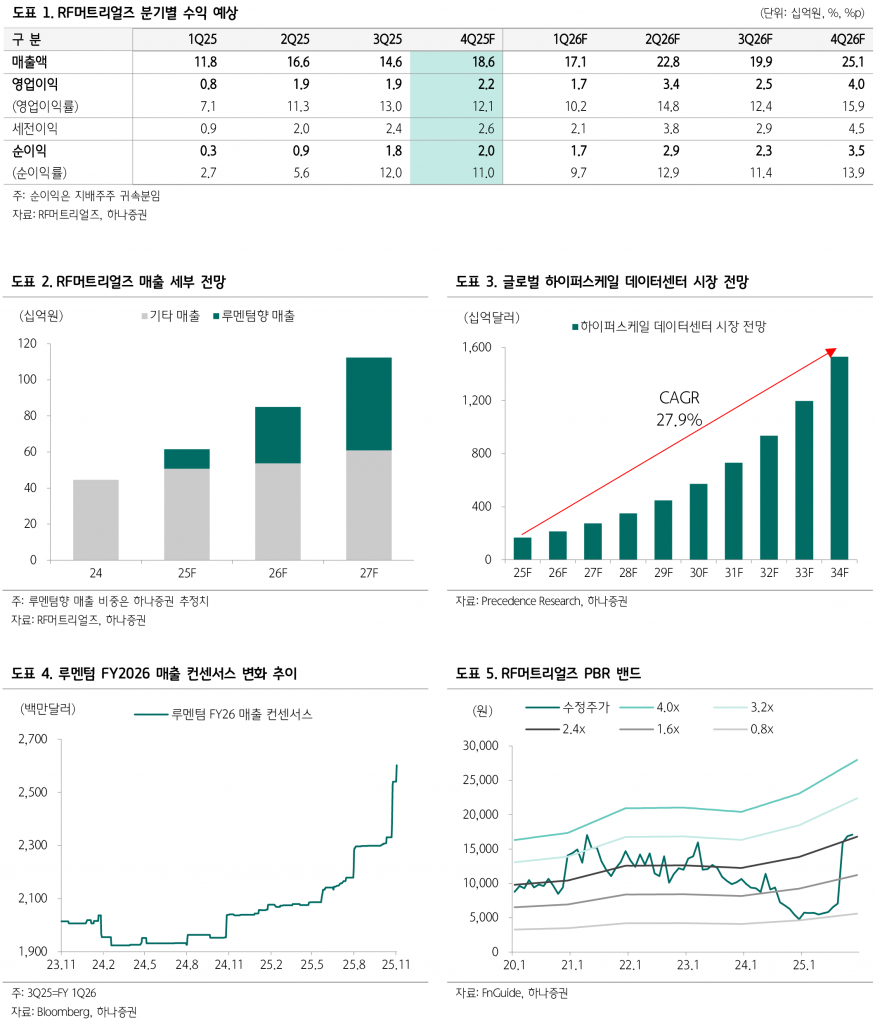

2025년 3분기 RF머트리얼즈는 매출액 146억원(YoY 89%, QoQ -12%), 영업이익 19억원(YoY 흑전, QoQ 1%)을 기록하며 큰 폭의 실적 개선을 이뤄냈다. 루멘텀 제품 공급 부족분은 2분기 약 20%에서 3분기 25~30%로 확대되었고, 루멘텀 매출액은 전분기 대비 11% 증가했다. 미국의 중국산 IT 부품 제재 강화 추세도 루멘텀 매출 전망에 긍정적 영향을 미치고 있다.

하이퍼스케일 데이터센터 시장은 연평균 27.9%의 성장률을 보이며, 광 증폭기가 본격적으로 필요한 데이터센터 간 원거리 연결 수요가 확대되고 있다. 이에 따라 루멘텀의 실적 컨센서스 및 목표 주가가 대폭 상향 조정되었고, 이는 RF머트리얼즈의 성장으로 이어져 당분간 어닝 서프라이즈가 지속될 전망이다.

최근 RF머트리얼즈 주가가 급등했으나, 하나증권은 주가가 내년까지 계속 상승할 것으로 예상한다. IT/통신기기 종목은 실적 성장 기대감 소멸 후 주가 피크가 오는 경향이 있으나, RF머트리얼즈는 올해 및 내년 실적 검증이 아직 완료되지 않아 상승 여력이 충분하다는 판단이다.

현재 RF머트리얼즈의 PBR은 3배 수준으로, 과거 RF시스템즈 인수 시점의 5.2배 및 GPU향 방열소재 수주를 확보한 동종업체의 4~5배 대비 낮아 저평가 상태다. 루멘텀향 성장 잠재력이 RF시스템즈 인수 효과 이상임을 고려하면 향후 실적 가시화 전 매수하는 것을 추천한다.

하나증권 김홍식 연구원은 “루멘텀향 수요 급증과 하이퍼스케일 데이터센터 성장 모멘텀으로 RF머트리얼즈의 실적 고성장이 기대된다. 주가는 아직 고점에 다다르지 않았으며, 현 저평가 상태를 감안할 때 상승 여력이 충분하다”고 분석했다.

주지숙 데이터투자 기자 pr@datatooza.com